|

|||||||||||

| 19 de junio de 2013 | Ver en Galego | ||||||||||

|

A continuación tenemos el placer de invitarlo, a la Jornada de Transparencia y Rendición de Cuentas en el 3º Sector que organizaAlgalia, Servicios para el tercer sector junto con Landín Informática, distribuidor A3-Software y patrocinado por Wolter Kluwer-A3 Software. En esta jornada queremos hablar de:

Para todo esto contamos con:

Especialmente pensada para entidades

|

|||||||||||

|

|||||||||||

| Rúa Faisán, Nº 7, Entlo A, 36205 Vigo, Pontevedra Rúa República Arxentina, 40 Entr. 4, 15701 Santiago de Compostela, A Coruña www.algalia.com | algalia@algalia.com |

|||||||||||

Archivo de la categoría: Economía de las personas

Economía o enaltecimiento de la masa

Siempre que escribo un artículo lo primero que surge en mi mente es el título y casi siempre esas palabras son las que me llevan al desarrollo del meollo. En este caso el título inicial era ¿Cuándo habrá alguien que dirija que sepa de economía? No dejan de asombrarme las propuestas económicas que he escuchado y escucho en boca de nuestros políticos, de un signo y de otro: “la solución es bajar los sueldos, la solución es bajar los beneficios”. Claro que rondaba en mi cabeza también otro título, porque a la vez me decía que no era posible que con cientos de asesores como cuentan los que gobiernan no supieran de economía –contando con algunos profesores eminentes que incluso con unas clases de unas horas eran capaces de transmitir toda la ciencia económica al Presidente del Gobierno, como así lo dijo públicamente-, y llegado a ese punto la deducción era otra: sí saben de economía pero se dicen cosas incongruentes desde el punto de vista de la lógica el problema se situaba en que no teníamos lógicas idénticas y así este artículo podría llamarse “Democracia y dictadura económica: dos caras de la misma moneda, en el anverso la cara del poder político de la banca en un lado y en el reverso de las grandes empresas y fortunas.”

Siempre que escribo un artículo lo primero que surge en mi mente es el título y casi siempre esas palabras son las que me llevan al desarrollo del meollo. En este caso el título inicial era ¿Cuándo habrá alguien que dirija que sepa de economía? No dejan de asombrarme las propuestas económicas que he escuchado y escucho en boca de nuestros políticos, de un signo y de otro: “la solución es bajar los sueldos, la solución es bajar los beneficios”. Claro que rondaba en mi cabeza también otro título, porque a la vez me decía que no era posible que con cientos de asesores como cuentan los que gobiernan no supieran de economía –contando con algunos profesores eminentes que incluso con unas clases de unas horas eran capaces de transmitir toda la ciencia económica al Presidente del Gobierno, como así lo dijo públicamente-, y llegado a ese punto la deducción era otra: sí saben de economía pero se dicen cosas incongruentes desde el punto de vista de la lógica el problema se situaba en que no teníamos lógicas idénticas y así este artículo podría llamarse “Democracia y dictadura económica: dos caras de la misma moneda, en el anverso la cara del poder político de la banca en un lado y en el reverso de las grandes empresas y fortunas.”

Así se propone como remedio de esta tremenda crisis que estamos padeciendo la reducción de salarios y beneficios, incluso con un acuerdo entre la patronal y los sindicatos. Y el pobre economista que llevo dentro no sabía que entender en la propuesta y terminó, a su pesar, con dolor de cabeza y con la convicción de que no había cosa peor que hacer en este momento.

Lo primero que hice fue recordar el concepto del Producto Nacional. No deja de ser más que la suma monetaria de todo lo que se produce en esta piel de toro (si ya sé que esta afirmación contiene dos errores: uno que la piel de toro incluye a Portugal y el otro que lo que no se traduce en moneda no se valora, y así sucede lo que le pasa a mí pobre madre que lleva laborando toda su vida en casa, y sin embargo para el estado no trabaja), y una vez generado se convierte en renta para todos los actores que intervienen, mediante el pago a los factores productivos como son el trabajo y el denominado capital (renta por supuesto también para los bancos que prestan, que eufemismo resulta que ahora los bancos no se dedican a prestar dinero, a las empresas para que produzcan).

La receta que intentan aplicar unos y otros es disminuir sueldos y salarios. Entonces si esta afirmación es cierta (y al menos así me la enseñaron en la carrera, que la letra con sangre entra, vamos que si no suspendías…), resulta que si disminuimos la renta de los salarios y la renta del capital esto supone (ya hemos dicho que era una ecuación con un igual) que se disminuye en la misma medida el Producto Nacional. No sé si es que no asistí a alguna clase, pero a las que fui y en mi vida personal, lo normal es que para producir compres y que lo compres lo pagues (yo sigo con la sana manía, en mi opinión, de cobrar todos los meses a final mi salario). Por tanto cuando se produce se reparte la renta. Y dicho esto, si este economista está en lo cierto, simplemente están intentando enaltecer a la masa, porque si bajamos ambas cosas resulta que todos somos más pobres y hay menos para todos.

Por tanto el problema es otro:

– La producción y la distribución de la renta se producen al mismo tiempo, al producir se está ya repartiendo de una manera u otra el ingreso. Hablemos claro lo que existe es un problema de desigualdad. Y no vale el cuento de primero hay que producir la tarta y luego repartirla, así que dediquémonos ahora a producir que cuando hayamos producido ya repartiremos, ya que el reparto se produce a la vez (eso puede ser cierto en repostería pero no en economía).

– La segunda idea es que, dado un determinado volumen de producción, si sube la «parte salarial» bajan los beneficios y si los salarios son menores suben los beneficios. Es verdad que puede ocurrir que una parte de los salarios y de los beneficios vayan al Estado y que éste puede corregir el reparto inicial, pero eso será, si se produce, en segunda instancia (por eso llamamos a esa acción del Estado re-distributiva ) y por eso no cambia lo que acabo de decir. Lo que no puede ocurrir, pues, es que suban al mismo tiempo los salarios y los beneficios, o que ambos bajen si se mantiene igual el volumen de producto.

Por tanto, si se propone que bajen los salarios y los beneficios solo puede estar proponiendo dos cosas:

a) que baje el producto a generar y, por tanto, el ingreso total, lo cual es una barbaridad en la situación en la que estamos (otra cosa es que debamos obtener nuevos ingresos pero no de las actividades económicas hasta ahora dominantes, pero de este asunto no me puedo ocupar ahora), o

b) que trabajadores y propietarios del capital renuncien a una parte de sus ingresos para dárselos al Estado, lo cual no tiene mucho sentido hoy día y, además, en términos económicos no cambia lo anterior porque, más tarde o más temprano, o van a salarios o van a beneficios.

Pero la propuesta resulta aún más delirante, sobre todo, si se tiene en cuenta el papel que tienen los salarios y los beneficios en la economía. Con independencia de otras consideraciones de equidad o de discurso alternativo, en economías como las actuales, ambos son fundamentales.

Los salarios lo son no solo porque constituyen el único ingreso y, por tanto, la única fuente de satisfacción de necesidades de los trabajadores, sino también porque es fundamentalmente con los salarios con lo que se puede comprar la producción que realizan las empresas. Imaginen por un momento el sueño de los empresarios torpes -salarios muy, muy reducidos-: ¡no podrían vender sus productos! Eso fue lo que el célebre Henry Ford contestaba a sus colegas cuando le reprochaban que hubiese aumentado el sueldo de sus trabajadores: «Todos los capitalistas del mundo juntos -decía- somos insuficientes para comprar todo lo que producimos. Han de comprarlo nuestros trabajadores».

Es verdad que ocurre, como señaló el economista polaco Michael Kalecki, que los empresarios a veces prefieren tener menos beneficios imponiendo desempleo y, por tanto, bajos salarios, porque así tienen más poder político. Por eso es importante entender que cuando la gran patronal reclama recortes salariales no está buscando que la economía funcione mejor sino tener más poder.

Por otro lado, los beneficios también son fundamentales en las economías porque sin ellos no habría empresarios (grandes o pequeños) ni ahorradores que arriesgaran su capital (físico o financiero). Y, por tanto, sin beneficios no habría producción.

Pues bien, es fácil comprobar entonces que la propuesta de bajemos sueldos y bajemos beneficios es un dislate porque lo que viene a proponer es que disminuyan los dos motores de los que hoy día depende el funcionamiento de la economía: si la llevara a cabo bajaría la demanda y con ello la producción y aún más los beneficios, y al bajar los beneficios bajarían el empleo, los ingresos, la producción… en un círculo vicioso fatal.

¿Dónde está la salida? Si hemos identificado que el origen está en salarios bajos, beneficios de la actividad productiva baja (y sino que pregunten a los agricultores quienes venden el kilo de melón a un precio inferior a 8 céntimos –si increíble pero si nos cobran más de un euro por kilo en la tienda-) y elevadísimos beneficios de la actividad financiera y de la especulativa y de las grandes empresas con poder de mercado que en lugar de crear riqueza y empleo los destruyen; la salida vendrá determinada por hacer justo lo contrario.

Si la caída de la participación de los salarios en la renta nacional en España ha sido de unos diez puntos en la última década, para poder igualar la ecuación por el otro lado, y tal y como he dicho antes, se ha incrementado los beneficios o del excedente bruto.

Pero el problema que ha ocurrido es que la gran parte de ese beneficio no se ha dirigido a la extensión de la producción de los bienes y servicios que satisface las necesidades sociales porque los salarios bajos generan insuficiente demanda y eso ha impedido obtener en la actividad productiva la misma rentabilidad que proporciona la inversión financiera y especulativa (que, a su vez, se ha privilegiado gracias al poder político de la banca que es la que anima este proceso). Y es por eso que podemos afirmar que los salarios escasos han provocado una deriva de los capitales hacia la inversión financiera y especulativa que ha terminado por generar la crisis en la que estamos.

Por tanto la salida solo vendrá por el equilibrio, sin reducción de salarios ni de beneficios empresariales productivos. Los que hay que disminuir son los de la banca, los de las grandes empresas que destruyen empleo y tejido productivo y no los de las pequeñas y medianas que crean empleo. Y trabajar para el incremento de la productividad con la puesta en marcha de medidas lo que supone gastar en educación, innovación y tecnología. Y dejémonos ya de la demagogia barata que nos enfrenta, dejemos la lógica especulativa, de creer que el enemigo es la empresa o los empresarios cuando en realidad lo es un tipo concreto de empresario que sólo se dedica a la especulación y a las finanzas mal entendidas –no es aquel banquero que presta su dinero y a cambio obtiene una remuneración justa-, y también la actitud de los empresarios hacia los sindicatos, hacia la negociación y hacia el sector público. Y hablemos claro si la administración púbica no funciona quitémosla y dejemos aquella que sirva al ciudadano –quitemos ya el bucle de 4 administraciones en el país-, quedando la que presta el servicio de forma ágil y eficaz. Cambiemos la actitud de todos, dejemos los valores individualistas y pasivos que ha inculcado la política y la cultura neoliberal –que no liberal-.

Nuevas ideas ¿cómo superar la crisis?

Una propuesta quizás extraña pero… ¿qué piensas de ella?

SEAMOS CONSCIENTE Y CONSUMAMOS LO NUESTRO AHORA ES LA MEJOR OPCION…

De fácil que es… ¡asusta!

Sabiendo que economía global es un flujo de capitales que entran y salen de los países, ¿qué pasaría si redujéramos un 80 % el flujo de salida de capitales durante 3 meses? Sencillamente el país se recapitalizaría en un tiempo record. Adiós a la crisis antes de final de año.

Efectivamente sería un proteccionismo «a lo bestia».

Supongamos que los españoles tomamos conciencia de lo insostenible de la situación y actuamos como las hormigas con un fin común.

Supongamos que hacemos circular este correo a todos nuestros contactos y lo reenviamos tantas veces como lo recibamos. En semanas todo el país tendría conocimiento de él.

Supongamos que fijamos la fecha del 1 de octubre de 2012 para dejar de consumir simultáneamente los 46 millones de españoles productos extranjeros y sólo consumimos productos «made in spain». La demanda de nuestros productos se dispararía y se iniciaría un proceso de reactivación espectacular de nuestra economía, crecería el empleo, recaudaríamos impuestos y podríamos saldar definitivamente la deuda que nos está hundiendo.

Por supuesto esta iniciativa tendría muy mala prensa en el exterior (Alemania, Austria, Francia, Finlandia, etc.) pero al no ser una propuesta gubernamental no podría ser sancionable.

El 1 de octubre dejaremos de comprar electrodomésticos Bosch y Siemens no fabricados en España, no compraríamos coches cuyas fábricas no estuvieran en España, no consumiríamos productos alimenticios importados (ni cerveza). Cualquier compra sería importante, desde las grandes compras hasta los millones de pequeñas transacciones (chicles, tabaco, bebidas, revistas). Nada.

Es tan fácil como eso y solo haciendo pequeños sacrificios (cambiar los refrescos no fabricados en España, por una Cola nacional, durante unos meses)

He aquí la solución. Es tan fácil y sin embargo… La vemos tan lejana y difícil, pero…

¿Seríamos capaces?

Distribuye este correo entre todos tus contactos y reenvíalo tantas veces como te vuelva a llegar. Si el 30 de septiembre este correo ha dado la vuelta a España y conseguimos hablar tanto de él como hablamos de la crisis, esta se habrá terminado el 1 de octubre. Y si esta misma política de consumo, la seguimos y la tomamos como costumbre, ni leal cuento.

EL CÓDIGO DE BARRAS DE LOS PRODUCTOS NACIONALES EMPIEZA POR 84.

Ánimo compañeras y compañeros, es una buena medida y no cuesta ningún sacrificio por nuestra parte, ya que consumiremos igual, pero sólo productos nacionales.

Si no lo haces por ti, hazlo por los 5 millones de parados que necesitan desesperadamente salir de esta situación.

Por favor, reenvíalo.

¡Por los 5 millones de parados y por todos nosotros!

Políticas neoliberales o keynesianas. Modelo parasitario Chino.

Excelente explicación de D. Julian Pavón sobre las políticas económicas neoliberales y keynesianas. En España el gobierno actual está aplicando políticas neoliberales. Sin embargo no se cumplen muchas de las condiciones del mercado como es la información perfecta y completa, o barreras a la libertad de movimiento en Europa. Una reflexión sobre las dos teorías económicas existentes: keynesianismo o neoliberalismo. Quizás la virtud se encuentre en el punto medio: Ahora en España debería aplicarse políticas keynesianas para el relanzamiento de la actividad y empezar a resolver el verdadero problema de la economía española, el Paro. Y a la vez debe recortarse y replantearse el gasto que tenemos en el Estado actualmente, recortando gasto corriente e incrementando la partida de inversiones. Es decir el aumento de la inversión productiva desde el Estado y la disminución del gasto corriente. Esto supone que hay que replantear tanto la regulación del mercado de trabajo para que no siga existiendo la dualidad actual de personas con trabajo y unos derechos de despido con personas que tienen contratos eventuales sin derecho a nada; pero lo que es más importante a la vez hay que plantear de una vez la reforma del coste del mantenimiento del Estado, de la Administración Territorial y de la Justicia.

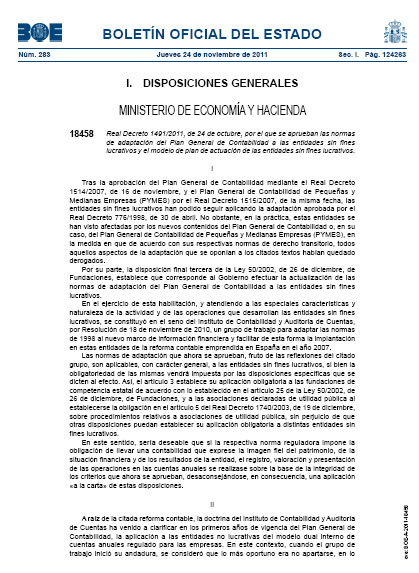

Entrevista de la Plataforma de ONG sobre el nuevo Plan de Contabilidad para Entidades Sin Fines Lucrativos

Entrevista a Juan Jesús Donoso – Plafaforma de ONG

Director Económico de Cruz Roja Española. Licenciado en Ciencias Económicas, Diplomado universitario en Ciencias Empresariales. Formación completada con distintos estudios universitarios, máster y estudios de posgrado:

Master en Consultoría y Desarrollo Organizativo por la Universidad de Valladolid.

Master de auditoría financiera por la UNED (que habilita al acceso a la profesión),

Master en Dirección Económico – Financiera por la Universidad Oberta de Cataluña UOC y

Master en Análisis Financiero, Fiscalidad y Legislación Laboral también en la UOC y

Programa de Liderazgo e Innovación Social en ESADE.

En ESADE también el Programa de Dirección en Organizaciones no Gubernamentales.

Actualmente estoy cursando en IESE el Programa de Gestión Estratégica y Liderazgo Social.

En el terreno de investigación forma parte de la Asociación Española de Contabilidad y Administración de Empresas, grupo de Entidades sin Fines Lucrativos, donde se mantienen distintas líneas de trabajo e investigación con el objetivo de publicar periódicamente documentos de análisis, mejora, etc. sobre este grupo de entidades.

En el ámbito contable forma parte del grupo de trabajo del Plan General de Contabilidad para Entidades Sin Fines Lucrativos creado por el Instituto de Contabilidad y Auditoría de Cuentas.

1- ¿Qué beneficios va a aportar el nuevo plan general contable a las ONG?

La presencia de las entidades sin fines de lucro cada vez más importante y el aumento del peso económico relativo, en los países más desarrollados y también en los que están en vía de desarrollo, ha llevado a una demanda creciente de información y transparencia sobre las actividades que realizan y el modo y empleo de los recursos y medios que gestionan. Una contabilidad que refleje la imagen fiel es imprescindible para el buen gobierno de las entidades sin fines de lucro.

No podemos dejar a un lado la repercusión que el beneficio tiene sobre la vida de una Entidad Sin Fines Lucrativos (ESFL). Podría argumentarse que en ausencia de ánimo de lucro el riesgo de descapitalización no llegaría a darse puesto que no hay distribución de dividendos alguna. Sí embargo el excedente mide si estas organizaciones han vivido dentro de sus posibilidades. Y esto es así porque tanto las lucrativas como las no lucrativas tienen que equilibrar sus entradas y salidas si quieren sobrevivir. Así se entiende que el equilibrio en las empresas se consigue cuando los ingresos cubren los costes incluidos los de capital, mientras en las ESFL el equilibrio se consigue cumpliendo unos presupuestos equilibrados y obteniendo el excedente suficiente para mantener e incrementar el inmovilizado necesario para sus actividades, así como las exigencias de financiación derivadas de las diferencias temporales entre los cobros y los pagos que emanan del presupuesto equilibrado de ingresos, gastos e inversiones. La formulación de la cuenta de pérdidas y ganancias, o excedente como se denomina en la terminología de las entidades sin fines de lucro, no tiene sentido reportando poca utilidad o ninguna para medir la actuación de la organización respectiva.

Los agentes económicos que aportan los recursos de la entidad, son normalmente distintos de los beneficiarios de los servicios prestados por ésta, por lo que los primeros no condicionan su donación basándose en la satisfacción experimentada en el disfrute de tales servicios, sino en otro tipo de percepciones que les aporten una medida sobre la calidad y oportunidad de las actividades de la entidad. El acceso a este tipo de percepciones debería formar parte de los objetivos de información presentes en sistema de información contable de éstas.

La evaluación de la eficacia de las entidades sin fines de lucro dependerá de las actividades ejecutadas en un determinado período de tiempo y de la previsión de las mismas en un futuro. Así la contabilidad deberá reflejar esta información, registrando las variaciones sucedidas en su patrimonio como consecuencia de la realización de actividades y compromisos asumidos, rindiendo cuentas sobre los objetivos presupuestados y los alcanzados. Las variaciones patrimoniales son cambios cualitativos y cuantitativos provocados en el patrimonio, por diferentes hechos o actos ciertos o con alta probabilidad de ocurrencia, cuantificables objetivamente en moneda, en el desarrollo de su fin social.

Antes hemos nombrado la palabra capital. Aquí realizamos la mención expresa ya que otra de las características principales de las Entidades sin fines lucrativos no es la ausencia de capital, sino que éste no es propiedad de nadie y por tanto no existen participaciones sobre el mismo:

– Su capital no es propiedad de personas interesadas en su rentabilidad económica. La protección de la inversión no es un objetivo que deba estar presente en la contabilidad de estas entidades.

– Su capital dejó de pertenecer al patrimonio del fundador y posteriores donantes para personificarse en otro autónomo, afecto a la realización de un fin. La obtención de información sobre el grado de cumplimiento de tales fines, es información relevante para los aportadores.

La adaptación del plan general de contabilidad a las entidades sin fines lucrativos no se aparta en lo fundamental del plan general, pero a la vez introduce aquellos desarrollos y precisiones necesarios en función de la naturaleza no lucrativa y de la actividad desarrollada por estas entidades.

Los criterios de reconocimiento y valoración se adaptan en función de la naturaleza singular de los activos destinados al cumplimiento de los fines no lucrativos, lo que exige eliminar la referencia a la obtención de beneficios o rendimientos económicos, por la generación de rendimientos aprovechables en su actividad futura, y por tanto la no generación de flujos de efectivo no es condición de valoración en tanto y en cuanto el bien o derecho incorpora un servicio para los usuarios y beneficiarios de la entidad.

2- ¿Con qué dificultades se pueden encontrar las Entidades Sin Fines Lucrativos a la hora de realizar su contabilidad? ¿Dónde tendrán que prestar mayor atención?

La aplicación del plan no tiene por qué suponer mayores dificultades, ya que hasta la fecha se venía aplicando el Plan Contable General y la anterior adaptación. El nuevo Plan General para Entidades Sin Fines Lucrativos, recoge y sistematiza las normas que ya se venían aplicando, y aclara, como ya se ha expresado en el punto anterior, aquellos criterios que son específicos.

También ante la dispersión existente y la interpretación de los protectorados sobre el plan de actuación, se consideró oportuno elaborar un modelo general de plan de actuación, que sirviera de referente, evitase dudas y dotase homogeneidad a la información facilitada por estas entidades.

¿Dónde prestar más atención? Quizás por la novedad en el nuevo modelo de cuenta de resultados. Fue objeto de debate dentro del grupo dotar de contenido al citado documento de una información que era relevante, con el objetivo de cumplir con la imagen fiel, sustituyendo la clásica cuenta de resultados.

3- El Real Decreto aprobado solo contiene aquellas normas que sufren modificaciones respecto a lo establecido en el Plan General Contable ¿Cuándo está previsto que el Instituto de Contabilidad y Auditoría de Cuentas (ICAC) apruebe y publique el texto refundido?

La disposición adicional primera habilita los desarrollos normativos futuros. En particular se confiere al Instituto de Contabilidad y Auditoría de Cuentas (ICAC) para que elabore mediante resolución, un texto que refunda el presente Plan de Contabilidad y el Plan de Pequeñas y Medianas entidades sin fines lucrativos, con el objetivo de proporcionar un marco operativo único que contenga todos los elementos necesarios para el registro de las operaciones que puedan realizar incluidas las que se deriven, en su caso, de la actividad de carácter mercantil o con ánimo de lucro. Por tanto el plazo de su publicación será corto.

Llegados a este punto no me gustaría pasar por alto el debate y la polémica que hubo en el grupo de trabajo del ICAC, como es que una entidad sin ánimo de lucro pudiera hacer actividades mercantiles o con ánimo de lucro. En particular mi opinión niega la mayor: una entidad sin ánimo de lucro no puede tener ánimo de lucro.

La denominación de Entidades sin fines de lucro, contiene precisamente la característica más importante: la ausencia del ánimo de lucro. Por tanto, la finalidad primordial de su contabilidad no será registrar correctamente los resultados económicos obtenidos en su actividad –beneficios o pérdidas en su aceptación más tradicional-, sino la de recoger y explicar las variaciones que sufre su patrimonio como garantía para su estabilidad, los compromisos asumidos y la cobertura estimada para su cumplimiento y, fundamentalmente, los logros propuestos alcanzados y el grado de realización en el ejercicio de las actividades sociales emprendidas.

En la interpretación tradicional hasta ahora se entiende que dentro de una entidad sin fines lucrativos coexisten actividades lucrativas o mercantiles con otras que no lo son. Si la definición de No lucrativa es que el resultado económico si existe no se reparte entre los accionistas o propietarios, el corolario resultante es que en una entidad sin fines lucrativos existen actividades que no reparten beneficios a sus propietarios y otras que sí van a generar dividendos, llegando al absurdo en esta deducción ya que ni hay dueños ni por ende se reparte remuneración alguna a los propietarios puesto que éstos no existen. La mayor niega la menor dejando sin validez la división impuesta por la visión fiscal, siendo todas las actividades no lucrativas y llegando a la conclusión de que es la entidad la que tiene o no fines lucrativos y no las tareas que desarrolla.

4- ¿Qué diferencias existirán entre el tradicional balance de resultados y la actual cuenta de resultados o cuenta de variaciones patrimoniales?

La principal diferencia radica en que el nuevo estado es expresión del resultado total de la entidad, por diferencia entre las aportaciones y disminuciones de la dotación fundacional o fondo social, y de los ingresos y gastos, tanto de los contabilizados formando parte del excedente del ejercicio, como de los incluidos directamente en el patrimonio neto a la espera de su posterior reclasificación al excedente.

Se rinden cuentas no sólo de lo que ha pasado en el ejercicio, medido como los gastos acometidos en el año menos los ingresos imputados en el ejercicio, sino también de los fondos obtenidos en el ejercicio y que aún no han sido aplicados a la finalidad. Por tanto no sólo se sirve la información sobre el excedente del ejercicio sino que también, y en el mismo documento, sobre los fondos obtenidos totales lo que facilita el conocimiento sobre la viabilidad de la entidad ya que supone la financiación de los proyectos en el futuro, así como si los fondos entran y salen y por tanto rotan en un plazo de tiempo razonable en función de las actividades que realiza.

5- ¿Cuál es el baremo que permitirá clasificar a las organizaciones en grandes, pequeñas y medianas o en microentidades?

En el plan se prevé la aplicación a determinadas entidades del plan de contabilidad para pequeñas y medianas empresas (PYMES) y en su caso los criterios aplicables por las microentidades que allí se contienen.

Para aplicar el plan “Pymes” una entidad sin fines lucrativos, cualquiera que sea su forma jurídica, deberá cumplir al menos dos de los siguientes requisitos durante dos ejercicios consecutivos, a la fecha de cierre:

– Que el total de las partidas del activo no supere los dos millones ochocientos cincuenta mil euros.

– Que el importe neto de su volumen anual de ingresos no supere los cinco millones setecientos mil euros, entendido el mismo como suma de los ingresos de la entidad por la actividad propia y, en su caso, del importe neto de la cifra anual de negocios de la actividad mercantil.

– Que el número medio de trabajadores empleados durante el ejercicio no sea superior a cincuenta.

En ningún caso podrán emplear el plan “Pymes” aquellas entidades que formen parte de un grupo que formule o debiera formular las cuentas anuales consolidadas o que su moneda funcional sea distinta del euro.

Si en la aplicación del Plan “Pymes” surgiera una operación cuyo tratamiento contable no está recogida en él, deberá remitirse a las normas y apartados del Plan General de Contabilidad con la excepción de los relativos a activos no corrientes y grupos enajenables de elementos mantenidos para la venta, en ningún caso aplicables.

Los criterios específicos aplicables a las microentidades sin fines lucrativos siguen el mismo esquema que el anterior, al cumplimento a la fecha de cierre durante dos ejercicios consecutivos, de al menos dos de las siguientes circunstancias:

– Que el importe de las partidas del activo no supere los 150.000 euros.

– Que el importe del volumen anual no supere los 150.000 euros, incluyendo la misma suma que en el caso “Pymes”.

– Que el número medio de trabajadores empleados durante el ejercicio no sea superior a cinco.

6- ¿Qué modelo seguirán las microentidades?

Las microentidades aplicarán las adaptaciones en la medida que cumplan con los criterios, ya que supone una facilidad en los criterios contables a aplicar, la elaboración de las cuentas anuales simplificadas, memoria también simplificada y la no obligatoriedad de determinada información como es la de flujos de efectivo.

7- ¿Cómo se aplicará este nuevo Plan a las redes de entidades, deberán formular de manera voluntaria cuentas anuales agregadas o combinadas, o tendrán que aplicar las normas de formulación de cuentas anuales consolidadas?

El plan de contabilidad prevé que las fundaciones de competencia estatal puedan participar en sociedades mercantiles y, en consecuencia, y así que se les atribuya el control en los términos previstos en el artículo 42 del Código de Comercio. En estos casos la ley de fundaciones de competencia estatal, 50/2002 de 26 de diciembre, en el artículo 25.9, y su reglamento de desarrollo imponen a estas entidades la obligación de consolidar.

Una red de entidades sin fines lucrativos es “una estructura organizada de entidades sin fines lucrativos, que tiene por objetivo la cooperación para el mejor ejercicio de sus fines sociales”.

Las entidades sin fines de lucro pueden establecer vínculos de cooperación con otras entidades sin fines lucrativos para el mejor ejercicio de sus fines sociales, evidentemente distintas al de la propiedad puesto que en estas entidades no existe el capital, como es el control o gestión comunes, la utilización de un nombre común –como marca-, compartir políticas, procedimientos de calidad, estrategias o recursos profesionales o del voluntariado (incluyendo la financiación e inversión). Estas redes de entidades pueden constituir grupos que no están obligados a consolidar, pero que sí pueden optar por hacerlo. En ese caso deberán seguir las Normas para la Formulación de Cuentas Anuales Consolidadas aprobadas por el Real Decreto 1159/2010, de 17 de septiembre.

Otra visión sobre la magnanimidad de Europa, perdón alemana y francesa, con Grecia

Como diría un amigo, yo ¡de mayor quiero ser como tú! Este es el primer pensamiento que se me viene a la cabeza después del desayuno del pasado día 2 de noviembre del referendum de Grecia. Solo conociendo que Papandreu es hijo y nieto de político se puede entrever el perfecto giro que ha puesto contra la palestra a la Unión Europea, dando la vuelta completamente a la tortilla. Voy desgranando poco a poco este pensamiento.

Como si fuéramos niños, o quizás personas que necesitamos tener a un César o a un Dios que piense por nosotros, así se han llevado las negociaciones entre Europa y Grecia. Y digo esto porque no nos engañemos, no es la Unión Europea quien ha negociado, sino los césares que piensan por toda Europa y los que tienen el control del mundo, la señora Merkel y Sarkozy quienes se reúnen y deciden ser los salvadores del Euro, de la Unión y de Grecia. Mientras el resto de dirigentes de la Unión Europea, incluido los ingleses, tragan saliva. Y además tienen la desfachatez de hacernos creer que esto es un problema de los europeos. Permítaseme decirles a ambos, Merkel y Sarkozy, esto es falso. Y se puede decir más fuerte pero no mas claro.

Y esto es así porque cuando alguien presta dinero a alguien asume el riesgo de todo contrato de este tipo, la falta de pago y por tanto el posible quebranto derivado del que el deudor no pueda hacer frente al pago. En este punto hay que contestar la pregunta ¿a quién debe Grecia todo el dinero que está encima de la mesa? A entidades privadas, a bancos, eso si en la gran mayoría Alemanes y Franceses. Con la iglesia hemos topado querido Sancho, decía don Quijote. Es decir el rescate no trata de salvar a Grecia, sino de salvar con dinero público a los bancos de nuestros queridos Césares, eso si haciéndonos ver todo lo contrario y poniendo el dinero entre todos.

No puedo entender como los demás países de la Unión, incluida España en este caso, somos comparsa de este teje maneje de alemanes y franceses. Si los bancos de esos países han prestado dinero a Grecia y esta no puede pagar, quien tiene el problema son los prestamistas, quienes deberían asumir en sus cuentas las pérdidas generadas por esos fallidos. Y si tienen que quebrar esos bancos, pues en todo negocio quien asume el riesgo asume la rentabilidad del mismo. Y al final resulta que es un problema Europeo.

Y ahí es donde surge el político. Papandreu saca de su bolsillo algo que hace temblar a los Césares. Un referendum que hace cambiar la posición negociadora. La oferta de la quita del 50% de la deuda, el recorte y la austeridad durante décadas y el pago del otro 50% con sus intereses que en ese amplio período resultaran de una cuantía que calculada hace temblar; resulta algo intragable para los Griegos. Décadas de recesión, sin posibilidad de crecimiento, y devolviendo el dinero que si bien fue recibido, no es menos cierto que fue prestado también a cambio de tener un mercado en el que vender los productos alemanes y franceses. Un referéndum que dice a los Césares, su oferta puede guardársela (seremos correctos) donde ustedes estimen oportuno.

Y hete aquí ante un G20 donde los Césares iban a ser los ángeles salvadores, pasan a estar en manos del señor Papandreu en una cena, no se si opípara, pero seguro que indigesta para éstos. Además el referéndum se plantea como una consulta al pueblo para decidir si aprueban el plan de salvación, no discutiendo la continuidad en el euro.

Surgen los mirlos cantores, no sabe lo que hace Papandreu, la salida del euro supondría su ruina… etc., etc., etc. Dejenme que haga un razonamiento sobre ello desenpolvando la teoría económica. Lo primero que hay que decir es que el órdago Papandreu lo pone encima de la mesa una vez que ha recibido 200.000 millones de €, bueno todos no que ahora dicen muy gallitos en Europa, pues no te pago los 8.000€ que te quedan por cobrar. Pero es más, ¿qué supondría a Grecia volver al Dragma? Evidentemente una devaluación tremenda, empobrecimiento, y que sus artículos y productos sean muy baratos y asequibles en el mundo entero. Vaya, esto quiere decir que hay posibilidad de crecimiento, y que si bien en un primer momento todos los Griegos serán más pobres también hay un horizonte, más o menos cercano de giro económico. Claro que entonces surgirían los cantos, de se introducen aranceles a los productos griegos, pero si resulta que los griegos son compradores netos, compran más productos que venden ¿quién pierde el mercado y ventas? Alemanes y franceses. Entonces serán magnánimos y no se introducirán esos aranceles por el bien de los griegos (permítaseme este eufemismo).

Otros mirlos he escuchado que decían, pues se les expulsa del Euro y que paguen todo lo que le deben. Esta es la mejor solución. Los griegos dirán, no hay problema. ¿Cuánto te debo? Eso sí, yo solo tengo dragmas, por tanto mi deuda la pago en esta moneda. Y da igual la cifra que pongan. Se da orden al banco Griego que imprima el papel suficiente para el pago de hasta el último céntimo de la deuda. Total, un poco más de papel impreso y ya está. Que se produce una devaluación mayor aún del dragma, esta no será infinita, y pasado el primer momento y la inflación inicial, se estacionalizará y permitirá vender productos a todos los países del mundo.

Papandreu ha dado un golpe mágico en la mesa. Y ha vuelto la negociación a su favor. A favor de los griegos. Y ha dejado bien claro a los césares que todo tiene un límite, que los ángeles salvadores no existen. Si hubiera sucedido esto hace unas décadas de años se hubiera resuelto de otra manera, una guerra europea y a la conquista de Grecia. Verdad qué esto les suena. Pero ahora estamos dentro de un club que ha permitido la paz y estabilidad en la vieja Europa. Sólo nos queda eliminar los césares y pensar, que por mucho que Grecia tenga culpa de endeudarse, de falsear los datos económicos, etc. el problema está en que no existe ese club de iguales donde todos se desarrollan. Y de pillo a pillo y tiro porque me toca.

Reflexiones sobre la economía española

Unas reflexiones en voz alta. Dejemos de echar la culpa a la crisis internacional, tenemos dentro los suficientes desequilibrios económicos y estructurales. Hemos crecido si, el milagro español, pero debiendo todo y así nuestra deuda es del 160% del PIB; y esto es así porque nadie en España ahorraba y el dinero tenia que venir de fuera (es mas el dinero era algo que se regalaba, si regalado. ¿Cómo?. Sencillo la tasa de inflación superior a los tipos de interés).

Y así adaptamos la estafa piramidal a la economía. Mientras todo sube se mantiene pero ¿Y cuando no crece?

Pobre del ultimo que se ha quedado con la ilusión de riqueza en un piso. Claro pero si la inversión inmobiliaria nunca baja, decían los mirlos cantores, mientras vendían pisos bajo planos y regalaban el dinero para su pago, los muebles, el coche y unas vacaciones.

Y cuando la economía cae y la burbuja revienta en lugar de cortar la zona herida le ponemos un parche. Y así en lugar de sanear, haciendo que afloren en los balances de los bancos y cajas los activos que tienen a precio de mercado, cosa por otra parte que tienen que hacer el resto de los mortales provisionar las perdidas, nos inventamos la capitalización, con un pequeño problema y es que el valor a capitalizar es falso dado que el activo no sabemos cuanto vale. Una colación fácil aquí, habrá crédito cuando el activo de los bancos llegue al valor que tiene en libros, y como esto no se cumple no habrá crédito en años hasta que el valor de terrenos y edificios suba. Pero, si no hay crédito no se venden. ¿Pescadilla que se muerde la cola?

Y mientras mas del 22% en paro. Y entiendase lo que voy a decir ahora. Eso es lo único racional de todo. ¿Y eso? No se trata solo de que ya no haya ladrillo, que también, sino de que en la época de bonanza nuestra productividad iba cayendo año a año. Y así la economía lo que ha hecho es arreglar este problema de un plumazo, eso si en lugar de con un incremento de la misma por el aumento de la producción, porque producimos lo mismo pero con menos personal.

Y de difícil arreglo, el empleo, porque nada volverá a ser como antes. Queda pendiente por tanto la reindustrializacion y reagrarizacion con alto valor añadido de España, basada en el I+D

Otra medida también a largo plazo. También como la de ordenar el mercado interior dentro de España eliminando las trabas que ya no existen dentro de la unión europea, o el coste del sistema administrativo del Estado, mercado de trabajo… (o mejor dicho el poder de sindicatos y centrales de empresarios).

Reflexiones en voz alta de lo que en mi opinión mejoraría nuestra económia.

¡Qué paren el sistema que yo me bajo!

En casa después de un duro día de trabajo, releía un correo electrónico que me había enviado una amiga, y que hacía  referencia a un artículo publicado por el diario francés Le Monde. Una crónica que desde mi punto de vista no tiene desperdicio y que, sin conocer muy bien por qué, el periódico galo se había fijado en una provincia española con un peso relativamente bajo dentro del conjunto del estado. Y más sorprendente aún se deslizaban sus palabras alrededor del aeropuerto de ciudad real, y no había tenido impacto ni se había publicado nada notable sobre el mismo en esos días en la prensa de este país con piel de toro.

referencia a un artículo publicado por el diario francés Le Monde. Una crónica que desde mi punto de vista no tiene desperdicio y que, sin conocer muy bien por qué, el periódico galo se había fijado en una provincia española con un peso relativamente bajo dentro del conjunto del estado. Y más sorprendente aún se deslizaban sus palabras alrededor del aeropuerto de ciudad real, y no había tenido impacto ni se había publicado nada notable sobre el mismo en esos días en la prensa de este país con piel de toro.

El extracto que el propio periódico exhibe en su publicación del día 27 de junio es el siguiente:

Une triste illustration de la dérive des finances publiques

DÉCLARÉ d’intérêt régional, l’aéroport privé de Ciudad Real Central a été soutenu, dès l’origine, par le gouvernement autonome de Castille-La Manche et par sa caisse d’épargne, Caja Castilla-La Mancha (CCM), en faillite depuis un an. Pour caricatural qu’il soit, l’exemple de cet équipement aéroportuaire surdimensionné illustre la dérive des finances publiques de ces dernières années dans les 17 communautés autonomes du pays. En mai, l’agence de notation financière Standard & Poor’s s’est inquiétée du « taux de croissance des dépenses historiquement haut » des régions espagnoles et de « leur désir avéré de mener des programmes ambitieux de dépenses » ces dernières années.

Ciudad Real, terminal fantôme

Flambant neuf, le premier aéroport privé d’Espagne, construit pour recevoir 2,5 millions de passagers par an, agonise au rythme d’un vol par jour. Fermin et Carmen Delgado peuvent dormir tranquilles. La sieste de ces deux octogénaires ne sera pas troublée par le vrombissement des avions. Leur village, Villar del Pozo, est pourtant situé à 400 mètres à vol d’oiseau de l’aéroport international de Ciudad Real, dans la région de Castille-La Manche. Comme tous les riverains, ils en redoutaient les nuisances sonores : « Un peu plus, ils nous faisaient la piste au milieu de la place », pestait le couple à la veille de l’inauguration, en décembre 2008.

Un triste ejemplo de la deriva de las finanzas públicas

Declarado de interés regional, el aeropuerto privado de Ciudad Real Central fue apoyado desde el principio por el Gobierno Autónomo de Castilla-La Mancha y su caja de ahorros Caja Castilla-La Mancha (CCM), en bancarrota el año pasado. Una caricatura de lo que sucede es el ejemplo de este equipo el aeropuerto sobredimensionado, e ilustra la tendencia de las finanzas públicas en los últimos años en las 17 de las comunidades autónomas en el país. En mayo, la agencia de calificación financiera Standard & Poors mostró la preocupación sobre la «tasa históricamente alta de crecimiento del gasto» en las regiones españolas y » el demostrado deseo de llevar a cabo ambiciosos programas de gasto» en los últimos años.

Ciudad Real, Terminal fantasma

Flamante y nuevo, el primer aeropuerto privado de España, construido para recibir 2,5 millones de pasajeros al año, agonizando al ritmo de un vuelo por día. Fermín Delgado y Carmen pueden estar tranquilos. La siesta de los dos octogenarios no se verá afectada por el rugido de los aviones. Su pueblo, Villar del Pozo, sin embargo, se encuentra a 400 metros en línea recta desde el aeropuerto internacional de Ciudad Real, Castilla-La Mancha. Al igual que todos sus paisanos temían la contaminación acústica: «Un poco mas y nos hacen la pista en medio de la plaza», criticó la pareja en la víspera de la inauguración en diciembre de 2008.

Son sólo extractos del reportaje demoledor, sobre el aeropuerto de Ciudad Real, del que además se pueden extraer ideas como las siguientes:

Se trata de un equipamiento de última generación con una de las pistas más largas de Europa (4 kilómetros) capaz de permitir el aterrizaje de un Airbus A380, el avión comercial más grande del mundo. Las instalaciones están dimensionadas para acoger un volumen de dos millones y medio de pasajeros al año. Para gestionarlo hay 91 trabajadores directos más unos 200 de diversas empresas concesionarias.

Hoy un silencio sepulcral reina en la inmensa nave de salidas -escribe el reportero del diario parisiense-. El caso es que el aeropuerto de Ciudad Real nada más que tiene tres vuelos semanales gracias a una subvención pública. La cafetería prácticamente solo sirve para servir el almuerzo a los mismos trabajadores que lunes, miércoles, jueves y sábados son las únicas personas que dan vueltas por los pasillos en todo el día.

Una obra de esta magnitud ha necesitado invertir de entrada 500 millones de euros. Buena parte de ellos los ha puesto o los va a poner Caja Castilla La Mancha, que ha sido intervenida por el Banco de España y ha sido avalada con 9.000 millones de euros de dinero público. Ahora la Junta de Castilla-La Mancha ha inyectado al aeropuerto 140 millones más, que irán a compensar las pérdidas enormes y constantes. Ciudad Real tiene 75.000 habitantes, cifra insuficiente a todas luces para tener un aeropuerto de esta envergadura, y no cuenta con ciudades cerca de ella que justifiquen la necesidad del mismo, ni de esa talla. Dispone de estación de AVE y aeropuerto internacional.

¿Quién tuvo intereses en este proyecto que no beneficia a nadie? La contestación es clara, el beneficio estuvo en su construcción, averigüemos quienes la promocionaron y conoceremos quienes se beneficiaron de ella y tendremos las razones de su sinrazón. La buena nueva es que al menos generó empleo mientras se hizo la obra.

Mi amiga me decía después de leer todo lo anterior: «Dan ganas de llorar. ¡Qué impunidad!, ¡Qué indefensión tenemos los ciudadanos! Da ganas de decir aquello de «…que paren el mundo que me apeo».

Mientras yo pensaba que todo era peor. Y mi reflexión no era otra sino que encima todo esto se publicaba en un periódico de otro país mientras en el nuestro no había ni un comentario. Y claro me llevaba a la conclusión, quien sabe si errada o acertada, de decir que lo que está fallando es el sistema, ese que tiene dentro de sus principios todo lo necesario para que estas situaciones se vean como normales. Poco importa si un aeropuerto privado, sólo tiene de privado el nombre. Porque aunque existan personas resulta que el dinero para la financiación se ponía desde la caja de ahorros de todos los castellanos manchegos, y una vez intervenida desde el dinero de los impuestos de todos los españoles. ¿En qué quedamos, en que es privado o público?

Y esto sucede en una provincia cuyo peso económico es relativo en el conjunto de la economía española -me decía a mí mismo- no quiero imaginar lo que puede suceder en el resto. Y ahí me vino la imagen de lo que había sido noticia unos días atrás, «Zapatero niega a Gallardón su petición de refinanciar la deuda que vence a 31 de diciembre». Madrid con 7.145 millones de € de deuda, que así dicha así pudiera parecer más pequeña, pero que traducida a las antiguas pesetillas es de 1,2 billones de pesetas (y billón no americano sino español, millón de millones), buena parte de la cual obedece a una obra faraónica -como es la de la calle 30- que no arroja ningún beneficio económico ni incrementa la productividad ni el empleo. Bueno no hay que ser tan tajante, en los terrenos que quedan por encima de la M-30 irán dos «chiringuitos» que podrán las servilletas de tela según orden municipal, y que darán empleo a 8 ó 10 personas.

¿Increíble? ¡No, real! Los romanos acuñaron la frase de pan y circo. Y nosotros la hemos simplificado, con circo es suficiente. Y lo peor es que estamos tan felices los ciudadanos, no hay respuesta, por no haber no hay ni movimiento ciudadano, porque el político y sindical murió hace tiempo dentro del propio sistema. Eso sí, tenemos a «idolín», al fútbol y a su santidad… a la tele… y los programas rosas hasta en la sopa… ¡qué felices que somos sabiendo que la famosa de turno va al gimnasio, y fíjate que la pillaron con otro! O escuchando que ese famosillo sé cepilló a otro, ¿cepillar, serían los dientes con pasta dentífrica? ¡Eso sí mi equipo es mejor que el tuyo! Claro que mi equipo está formado por 20 millonarios en calzoncillos que corren detrás de un balón. Va a ser verdad la frase romana de pan y circo, el pan para unos pocos y el circo para el resto.

¡Qué paren el sistema que yo me bajo!

Economía: Cuestión de sistema

David, un amigo galego, me envía un correo electrónico sobre la economía. Y aqui os dejo esta visión sobre la misma, en tono de humor.

Economía… todo depende del sistema… ¿Quién, cómo, cuántas, para qué… ordeña la vaca?

Socialismo:

Tú tienes 2 vacas.

El estado te obliga a darle 1 a tu vecino.

Comunismo:

Tú tienes 2 vacas.

El estado te las quita y te DA algo de leche..

Fascismo:

Tú tienes 2 vacas.

El estado te las quita y te VENDE algo de leche.

Nazismo:

Tú tienes 2 vacas.

El estado te las quita y te dispara en la cabeza.

Burocratismo :

Tú tienes 2 vacas..

El estado te pierde una, ordeña la otra y luego tira la leche al suelo.

Capitalismo tradicional

Tú tienes 2 vacas. Vendes una y te compras un toro. Haces más vacas.

Vendes las vacas y ganas dinero.

Capitalismo moderno:

Tú tienes 2 vacas.

Vendes 3 de tus vacas a tu empresa que cotiza en bolsa mediante letras de crédito abiertas por tu cuñado en el banco.

Luego ejecutas un intercambio de participación de deuda con una oferta general asociada con lo que ya tienes las 4 vacas de vuelta, con exención de impuestos por 5 vacas. La leche que hacen tus 6 vacas es transferida mediante intermediario a una empresa con sede en las Islas Cayman que vuelve a vender los derechos de las 7 vacas a tu compañía. El informe anual afirma que tu tienes 8 vacas con opción a una más. Coges tus 9 vacas y las cortas en trocitos. Luego vendes a la gente tus 10 vacas trozeadas. Curiosamente durante todo el proceso nadie parece darse cuenta que, en realidad, tú sólo tienes 2 vacas.

Economía japonesa:

Tú tienes 2 vacas. Las rediseñas a escala 1:10 y que te produzcan el doble de leche. Pero no te haces rico. Luego ruedas todo el proceso en dibujos animados. Los llamas ‘Vakimon’ e incomprensiblemente, te haces millonario.

Economía alemana:

Tú tienes 2 vacas. Mediante un proceso de reingeniería consigues que vivan 100 años, coman una vez al mes y se ordeñen solas. Nadie cree que tenga ningún mérito.

Economía rusa:

Tú tienes 2 vacas.

Cuentas y tienes 5 vacas.

Vuelves a contar y te salen 257 vacas

Vuelves a contar y te salen 3 vacas.

Dejas de contar vacas y abres otra botella de vodka.

Economía china:

Tú tienes 2 vacas.

Tienes a 300 tíos ordeñándolas.

Explicas al mundo tu increíble ratio de productividad lechera.

Disparas a un periodista que se dispone a contar la verdad.

Economía iraquí:

Tú no tienes vacas.

Nadie cree que no tengas vacas, te bombardean y te invaden el país.

Tú sigues sin tener vacas.

Economía suiza:

Hay 5000000000 vacas

Es obvio que tienen dueño pero nadie parece saber quién es.

Economía francesa:

Tú tienes 2 vacas.

Entonces te declaras en huelga, organizas una revuelta violenta y cortas todas las

carreteras del país, porque tú lo que quieres son 3 vacas.

Economía neozelandesa:

Tú tienes 2 vacas.

La de la izquierda te parece cada día más atractiva.

Economía española:

Tú tienes 2 vacas, pero no tienes ni idea de donde están.

Pero como ya es viernes, te bajas a desayunar al bar que tienen el Marca.

Si acaso, ya te pondrás a buscarlas el miércoles después del puente de San Aniceto

La valoración económica de la aportación del voluntariado

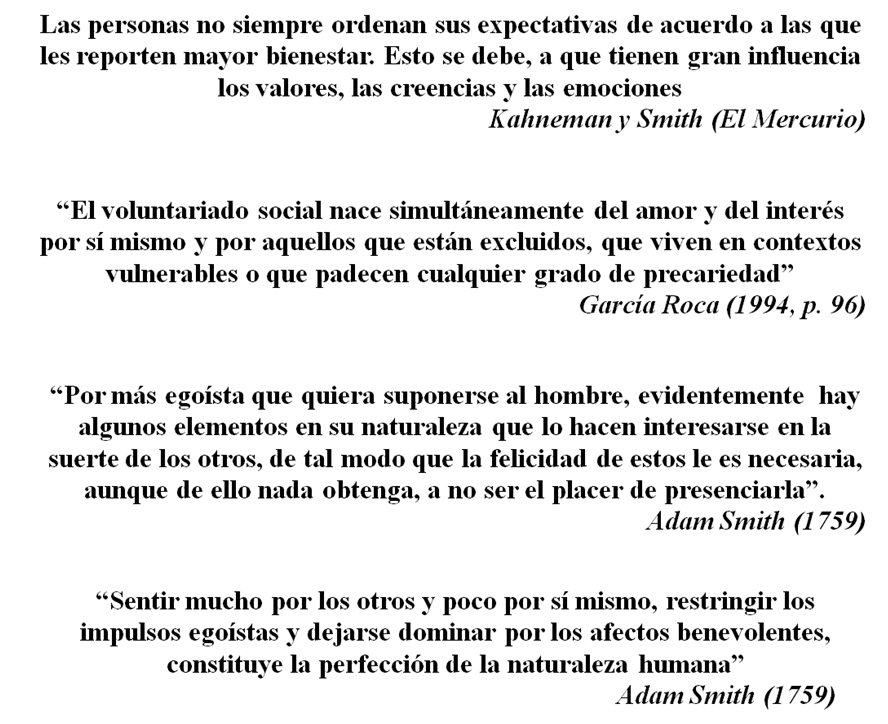

La valoración de la aportación del voluntariado siempre ha suscitado controversia. Desde siempre he oído en este sector distintas posturas y puntos de vista que al final tienden a llegar a la conclusión de que valorar el voluntariado sería como valorar la bondad, el altruismo, la generosidad… magnitudes que nunca pueden tener valor, llegando al resultado de que la expresión en términos monetarios de una acción filantrópica implica “prostituir” esta actividad. En especial por parte de los voluntarios se suele considerar que estos valores que llevan implícitos: el compromiso, los ideales,… expresados en euros, dólares o cualquier otra moneda, lo único que hace es adulterar el verdadero valor del voluntariado.

Del estudio realizado sobre la “Conducta Altruista e Identidad del Voluntariado” , de las diversas motivaciones que pueden llevar al desarrollo de actividades de voluntariado, incluyendo motivaciones altruistas y motivaciones personales, el valor más alto se corresponde con la contribución al bienestar social, en coincidencia con los resultados de Chacón y Vecina , que encontraron que los voluntarios estaban movidos especialmente por ayudar a otros. Pero junto a esta motivación altruista, con valores muy cercanos, aparecen otras dos motivaciones: para vivir experiencias nuevas y para adquirir experiencia pre-profesional. Las motivaciones que son valoradas más bajas son: la obligación moral y las convicciones religiosas/políticas.

Sin embargo hacer invisible económicamente un hecho como el voluntariado en mi opinión no es lo adecuado. Podría entonces surgir la pregunta ¿el voluntariado forma parte de la realidad económica y financiera de las entidades sin fines lucrativos? Precisamente en una entidad sin fines lucrativos, sobre todo en las asociaciones, si tienen sentido son por la existencia del voluntariado. “Los voluntarios son el recurso humano por excelencia de las organizaciones no lucrativas. Sin personas voluntarias, la mayoría de estas organizaciones no sobrevivirían” .

También hay que considerar las dificultades de la valoración de algo que en muchas ocasiones va más allá de realizar una acción, colaborar, ayudar, etc., siendo similar a la complejidad de justipreciar, poner en términos económicos, la aportación de las organizaciones no lucrativas cuyo fin último es alcanzar un impacto más que prestar un servicio. ¿Cómo valorar el intangible de la aportación de un líder que crea una organización que cubre las necesidades de las personas vulnerables o da respuesta a la sociedad y que construye de una idea altruista una realidad de cobertura de vulnerabilidades?

Esto ha ayudado a que tradicionalmente se haya dejado de lado, u obviado, la contabilización del voluntariado más allá de los gastos propios en los que incurren las personas voluntarias en la realización de su papel en la entidad sin ánimo de lucro (coste del vestuario, formación, gastos de desplazamiento, manutención, etc.).

Tampoco ayudó el plan general contable, ni el anterior ni el actual, ya que dejó y ha dejado de lado la valoración de estos activos importantes y sólo se ha fijado en los materiales. Así se produce la paradoja de que si alguien dona dinero a una entidad sin fin de lucro para la contratación de un especialista que haga tal o cual estudio, la donación aparecerá como un ingreso y el salario del especialista como gasto. Sin embargo si ese alguien decide no donar el dinero directamente y contrata pagándole al especialista y su encargo es realizar ese estudio para la entidad sin fin de lucro no aparecerá en la contabilidad. Algo parecido sucede con el voluntariado. Haciendo la abstracción alguien podría donar su trabajo voluntario, su tiempo y dedicación, o bien donar el equivalente a su salario. En el primer caso no tendría impacto económico en la información contable de la entidad sin fin lucrativo mientras que en el segundo caso sí.

Entonces podemos llegar a la conclusión de que las cuentas anuales de las entidades sin fines de lucro están minusvaloradas y no contienen todos los hechos económicos de estas organizaciones.

El informe sobre la función del voluntariado como contribución a la cohesión económica y social anima a los Estados miembros y a las autoridades regionales y locales a que reconozcan el valor del voluntariado para promover la cohesión social y económica; les anima, además, a que trabajen en colaboración con organizaciones de voluntariado y continúen la valiosa consulta con el sector del voluntariado a fin de desarrollar planes y estrategias para reconocer, valorar, respaldar, facilitar y fomentar el voluntariado; insta asimismo a los Estados miembros a crear un marco institucional estable para la participación de las ONG en los debates públicos.

Según el informe de la Universidad John Hopkins titulado Measuring Civil Society and Volunteering, publicado el 25 de septiembre de 2007 , el sector de las instituciones sin ánimo de lucro contribuye al producto interior bruto de muchos países en igual medida que los sectores financiero y de la construcción y su aportación es el doble que la del sector de los servicios públicos. Esto significa que supone entre el 5 y el 7 % del PIB en los países estudiados. Esta información se basa en datos procedentes de los institutos oficiales de estadística de ocho países (Australia, Bélgica, Canadá, República Checa, Francia, Japón, Nueva Zelanda y Estados Unidos). Cabe destacar que otros veinte países, tanto desarrollados como en desarrollo, se han comprometido a publicar este tipo de datos y muchos otros están a punto de hacerlo. Todo ello indica claramente que un número cada vez mayor de países reconoce la importancia de la inclusión del voluntariado en la contabilidad nacional.

Parece por tanto legítimo que se valore la aportación del voluntariado y se incluya en las cuentas anuales de las instituciones sin fines lucrativos, sin dejar de tener en cuenta que en determinadas ocasiones es posible que la valoración económica no sea posible porque no todo tiene precio . No puede dudarse que el voluntariado también presenta una dimensión económica, como recurso (primordial) del tercer sector.

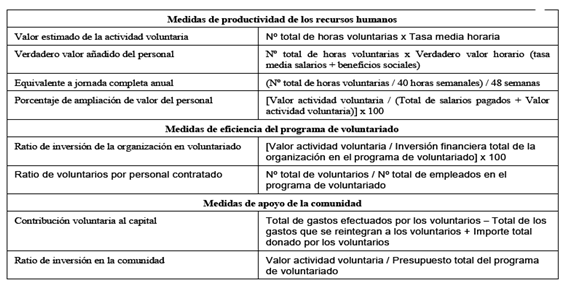

Valoración del voluntariado

En el cuadro anterior, elaborado con la información del estudio de Asignación de valor económico a la actividad voluntaria , se incluyen distintas formas de valorar la aportación del voluntariado. Básicamente hay dos modelos de valoración basados en:

– Coste de oportunidad.

– Costes a través de los ingresos.

El coste de oportunidad asigna al voluntariado el precio equivalente de contratar al personal, la mano de obra necesaria para cubrir la aportación voluntaria. El cálculo se basa en multiplicar las horas de aportación por el precio de cada hora, identificando las categorías de personal equivalentes. El problema surge en el precio de la hora, ya que en muchos casos puede no existir un referente en el mercado; y también pueden obviarse determinados valores como son los de estar en un país en conflicto armado, residencia, etc. Sin embargo siempre pueden obtenerse referentes, al menos al precio legal o mínimo, como son los fijados en los salarios mínimos interprofesionales para las distintas categorías, convenios colectivos que aplica la entidad sin fines de lucro, etc.

La otra alternativa sería valorar en función del retorno que tenga para la entidad, es decir el coste a través de los ingresos. Esta opción es más compleja y polémica ya que supondría poner en valor del coste del producto final de la entidad sin fines lucrativos y por diferencias con el precio del producto a precios de mercado hallar el valor de la aportación voluntaria. En resumen la valoración vendrá determinada por la diferencia entre el valor de la producción a precio de venta y el resto de factores productivos que si son cuantificados económicamente.

En conclusión:

– La valoración de la aportación del voluntariado es necesaria, y a mi juicio imprescindible, si se quiere poner en valor la aportación que hacen; y a la vez reflejar unas magnitudes más reales del tercer sector. Actualmente las publicaciones económicas que se realizan obvian esta aportación, quedando minusvalorada. Los métodos de valoración pueden discutirse, pero adoptado uno lo más importante es la consistencia y la comparabilidad entre períodos.

– Esto no presupone que esa valoración exprese con exactitud la aportación voluntaria. Como se ha comentado, poner precio a la vida humana, a la aportación humana es complejo, pero no por ello imposible. Se hace todo los días cuando alguien trabajo a cambio de un salario. Y todo ello sin olvidar el acto de altruismo que supone el voluntariado y sin minusvalorarlo con otros juicios economicistas.

– Desde Europa, y esperemos que pronto desde todas las Instituciones de todo el mundo, deberían impartirse doctrina que asegurase el reflejo económico en las cuentas anuales, en las variaciones patrimoniales, de las Instituciones sin fines de lucro; y su contrapartida dentro de las cuentas nacionales de cada país como aportación a su producto interior bruto.

[1] Conducta Altruista e Identidad del Voluntariado: claves psicosociales para su formación. Santiago Yubero, Elisa Larrañaga y Cristina Serna. Universidad de Castilla-La Mancha

[2] Chacón, F. Y Vecina, M.L. (1998). Motivaciones del voluntariado. Comunicación V Congreso Estatal de Intervención psicosocial.

[3] Alfred Vernis y otros (1998) – La gestión de las organizaciones no lucrativas. Deusto, Bilbao

[4] Informe de la Comisión de Desarrollo Regional de la Unión Europea de 10 de marzo de 2008

[5] Informe de la Universidad John Hopkins, Measuring Civil Society and Volunteering, septiembre de 2007

[6] Revista contemporânea de contabilidade, año 03, vol.1, num.3. “La valoración del tercer sector”

[7] Goulbourne, Michelle y Embuldeniya, Don. “Assigning economic value to volunteer activity: Eight tools for efficient program management”. Toronto. Centre for philanthrophy.1992

Una oportunidad repleta de esfuerzo.

<<Gandi decía hay alimentos suficientes para todo el mundo, pero no para la avaricia de unos pocos>>. Y la avaricia es la base del sistema capitalista implantado en el mundo moderno.

Toda crisis siempre supone un estado de shock del que, en un primer momento, parece prácticamente imposible salir; fase a la que seguirá la rebelión contra la realidad pudiendo tomar en su salida dos caminos distintos: la resignación final o la metamorfosis. Toda metamorfosis supone un tremendo esfuerzo, desarrollo, cambio; esfuerzo que no puede ser sustituido ni aminorado ya que sino el resultado no es el esperado.

La naturaleza, de la que deberíamos haber aprendido mucho más, nos enseña la metáfora perfecta para quien emprende un camino de búsqueda y transformación, cómo es la existencia del gusano / crisálida / mariposa. Un mismo ser que transita en su vida por tres estados. Toda la información genética de la mariposa, con sus alas, sus colores, su posibilidad de vuelo y belleza, está latente en el gusano pequeño y terrenal, húmedo y oscuro que se arrastra medio ciego e ignorante, quizás, de su destino final. Llegará el momento de retirarse de esa vida, de formar un capullo que lo aísle y le posibilite morir a lo que era para surgir transformado. Es un proceso que se intuye arduo, oscuro, solitario, doloroso, difícil. Un estado plagado de incertidumbres, en los que se va tornando cierto sólo el esperar, sólo el buscar en uno mismo, sólo el reconocer aquello que ya no nos sirve y que se debe abandonar.

Si el proceso de la crisálida llega a buen término, otro ser, que aparenta ser de otra especie distinta y mucho más evolucionada al gusano original, surge radiante a la nueva vida.

Es un camino sin atajos difícil de comprender en la sociedad actual, en la que se tiende a eliminar el esfuerzo: aprenda en dos días, adelgace con ejercicio pasivo, etc. Si en el camino de la metamorfosis del gusano a crisálida se nos ocurre hacer más leve el esfuerzo de salida y ayudamos al gusano a salir del capullo haciendo un agujerito en el mismo para que aflore más fácilmente de la cápsula, la mariposa no volará porque el esfuerzo de rotura y salida, extenuante, que hace el gusano para salir, es el que también hace que desarrolle sus alas, y hace que consiga la fuerza en sus músculos necesaria para poder volar después.

La transformación depende de cada uno, y en la sociedad de toda ella en su conjunto. El cambio por el cambio no sirve. Al transformarse debe reinventarse cada uno, debería reinventarse la sociedad. El futuro será una batalla entre la dualidad de la cultura y la consciencia frente a la pareja representada por el conflicto y el egoísmo. Para mí lo importante no es la realización de los deseos sino lo que los deseos hacen para que nos realicemos. El verdadero regalo que un humano puede recibir es desvelarle sus talentos y acompañarle en el desarrollo personal. Ahora bien este pensamiento no encaja en la cultura del pelotazo y riqueza fácil y rápida.

La salida de la crisis de este país llamado España, su futuro, pasa por la formación y por la cultura del esfuerzo. Educación, cultura y formación, y desde luego en estos momentos no es admisible una bajada en la inversión en innovación y desarrollo. Y la llamo inversión porque no es un gasto sino que, volviendo a la naturaleza, significa sembrar para recoger mañana.

La salida de la crisis implica reinventarse. España tiene que saber qué quiere ser de mayor. EEUU y Alemania saben lo que quieren ser. Tardarán más o menos en absorber la crisis pero al final por ejemplo en Detroit, y después de la tremenda crisis actual de los vehículos, desarrollarán el motor eléctrico o el de hidrógeno y empezarán a fabricar, cientos de miles, y saldrán. Sin embargo ¿qué es lo que quiere ser España? Sol y Paella es una configuración gastada, en declive, ¿qué queremos ser de mayores?

Ahora que parecemos ir sin rumbo, ahora que la crisis es más profunda y parece que ha tocado fondo es cuando más valor toma esta pregunta y debe hacernos reflexionar a todos, y más a los que tienen en sus manos el rumbo de este barco llamado España. ¿Qué queremos ser en el futuro? La Investigación más desarrollo más innovación no puede ir sin capitán, sin rumbo. Si España se configura en el pasado con sol y paella poco sentido tiene el I+D+I, sobre todo si no se realiza el cambio necesario en el turismo evolucionando del mercado maduro en el que estamos, en el que además hay muchos competidores esperando entrar a más bajo precio y con una oferta muy similar -Turquía, norte de África, los países Balcánicos-. Quizás exista un nicho en las energías renovables donde no deberíamos perder esos primeros puestos de cabeza que ahora ostentamos. El porvenir se fragua en el presente y para ello hay que trazar las líneas que llevan hacia él, hay que trazar el rumbo con políticas orientadas a ello.

Pero el futuro tiene que ir por el trabajo, en esas líneas trazadas. No tiene sentido que sólo se desarrollen las actividades subvencionadas, que sí bien pueden ser el germen para que nazca el producto, no puede permanecer invariablemente de por vida. Y también la salida de esta crisis pasa por el paso de empresarios a emprendedores sociales, no basta sólo es crear una empresa sino que ésta debe estar inserta en el medio donde se desarrolla, que es mucho más que la creación de recursos, de valor y compartirlos con la sociedad.

Hará falta por tanto solidaridad, abolir fronteras, no perder la memoria y crear las regulaciones necesarias y sobre todo dar luz a la buena gente.

No hay vuelta atrás, y aún el momento de la meta es lejano para muchos de nosotros. Hagamos, entonces, un coliseo de crisálidas. Seres que habitan el misterio de la transformación. Tal vez, ese proceso, ese oscuro y desconocido proceso, pura promesa de luz y vuelo, de belleza y libertad, donde uno no es lo que fue pero aún tampoco lo que puede ser, sea el acto sagrado, el verdadero arte de ofrecer la búsqueda como acto de confianza y fe en la posible evolución.

Crisis económica, crisis de valores

Nada más cierto y nada más lejos de la realidad aquello tan oído de que la crisis actual que sufre todo el mundo es financiera. La actual crisis financiera es «ante todo un desastre ético». El propio capitalismo ha sido desbancado y pasado por la derecha y por la izquierda, han ganado los “pícaros» a causa de la falta de aplicación de la regulación, ya que en mi opinión regulación la hay (llegando al exceso) pero simplemente no ha sido impuesta, y la excesiva codicia. El ex director general del Fondo Monetario Internacional (FMI) Michel Camdessus situó el final del túnel en la «recuperación de los valores éticos» de la economía, cosa que comparto plenamente.

Hace unos días escuché al Presidente de la República Dominicana D. Leonel Fernández entiende que esa crisis financiera se originó por la especulación, falta de supervisión, la no utilización de normas contables, firma fraudulenta de auditorías, de agencias calificadoras de riesgos, que en el fondo dan una crisis de podredumbre en el sistema. Dijo que en el fondo ahora los países desarrollados piden más supervisión, más transparencia y regulación, pero resulta que hay más pobres y más desorientados, producto de la avaricia y codicia, de acumulación de riquezas, y lo único que puede salvar la situación es retornar a los valores éticos.

Pero aunque pueda compartir alguno de los puntos creo que se está olvidando el origen real de la situación actual. Si se me permite es como al enfermo de cáncer al cuál se le administra medicina para que no tenga dolor de cabeza; ¿le enfermedad es el dolor de cabeza o el cáncer? El problema real reside en el sistema económico actual, que hace mucho tiempo dejó de ser capitalismo y que se ha convertido en el sistema de más y más, en el sistema de la exhuberancia irracional (como afirmó el Presidente de la Reserva Federal Americana, D. Alan Greenspan) y del crecimiento desmedido en todo con cantos de sirena a los que el ilustre caballero Don Quijote llamaría necedad caballeresca. Y explicaré punto por punto mi razonamiento:

1. El capitalismo simplemente no existe. Palabra compuesta de capital e ismo, con significado por tanto de exaltación del capital. Desde cuando cuando se exalta algo se le degrada hasta que no tiene valor. Sí, el capital, el dinero es un bien que no vale nada y la prueba más palpable es que los bancos centrales de todo el mundo lo único que han sabido hacer es bajar los tipos de interés a cero. Bien pues si el capital es algo gratuito el capitalismo ha desaparecido. Y si es gratuito póngame más y más.

2. La época de la sostenibilidad. Sostenibilidad económica, medioambiental… Punto que creo que es el único real. Pero ¿a quién queremos engañar? ¿Cómo puede sostenerse algo que se basa en el continuo crecimiento? Creemos en un mundo sostenible cuando el sistema que está por debajo, este neocapitalismo rebasado, sobre el que se sustenta todo, se basa en el crecimiento constante para conseguir el equilibrio, se basa en un crecimiento desmedido, exponencial, desproporcionado. Sí en todo y en todos. Crecimiento en las personas que cotizan para sustentar el sistema de pensiones. Consumismo exhacerbado para poder mantener el nivel de vida, el incremento de la productividad basado en producir más y más cosas, tengan sentido o no siempre y cuando se vendan. Esto es lo que yo denomino sistema de neocapitalismo rebasado, que sustenta su permanencia en el crecimiento constante y exponencial de la masa monetaria. Analicemos estos puntos con detalle.

3. Consumismo ¿Sobre qué base se ha sostenido el consumo? Su estímulo se ha apoyado en una práctica cotidiana cada vez más generalizada e impensada en el pasado: el endeudamiento. Esta práctica ha significado un cambio en la percepción del acto de endeudarse posibilitado por las facilidades y porque el capital era gratuito, ¿lo recuerdan, verdad? En otras palabras, el consumo se ha asentado sobre un espejismo: la posibilidad de crédito infinito. Y, por supuesto, ha ido en detrimento de un viejo valor: el ahorro, que habría servido en estos momentos difíciles. De hecho, a mitad de los años ochenta la tasa de ahorro era cercana al 10%; recientemente ha sido menor del 2% e incluso negativa. Se estima que en este país cada hogar tiene un promedio de ocho tarjetas de crédito, lo cual permite gastar mucho, muchísimo más de lo que se tiene o puede. Parece que estas pautas de conducta avanzan hacia la crisis.

Estos patrones consumistas forman parte de una serie de prácticas socio-culturales que han exportado a todo el mundo a partir de los Estados Unidos. Desde el sociólogo Thorstein Veblen (1857-1929) muchos autores han estudiado el papel del consumo como indicador de posición social. La particularidad es que ya no se persigue tanto estar a la altura de los vecinos (la vieja frase: keeping up with the Joneses), sino que hay una nueva versión en que los referentes de consumo no los fijan aquellos –los vecinos–, sino gente con ingresos muy superiores. Hay que estar a la altura de la gente de la Moraleja, Las Rozas o Pozuelo, hay que tener un chalet “endosado”, perdón adosado (en que estaría pensando, quizás en la forma en la que se financia, hipoteca más allá de la jubilación, o quizás en la construcción de endoso de los chalet -150 metros cuadrados en 5 plantas-). Esta es la base de la nueva cultura de consumo: se aspira a consumir bienes, a tener estilos de vida, que se sitúan por encima de la posición social. En estas circunstancias y con aspiraciones por encima de lo posible la gente aunque tenga más bienes de consumo siempre se va a sentir pobre e insatisfecha.

La satisfacción depende cada vez más de expectativas configuradas socialmente y no de lo que se tiene en términos absolutos. Un tema que dominará sin duda el debate futuro. ¿No sería ideal llegar a niveles de consumo funcionales para la economía, el ambiente y las posibilidades verdaderas de las personas?

3. ¡Se nos rompió la vara de medir! El papel del dinero quedó sin validez, sí esa vara de medida que ahora a toda costa se trata de recuperar. Pero cómo iban a fiarse unos bancos de otros y a prestarse dinero si precisamente no sabían lo que se estaban intercambiando. Nuestro ilustre Quevedo decía que no hay nada más necio que considerar valor igual a precio. Ilusión de riqueza sin embargo alojada en toda la sociedad. Me explico, si una persona trabajando en su vida es capaz de comprar un piso (medio de 80 metros cuadrados en una zona más o menos acomodada), un vehículo y disfrutar de unas vacaciones al año además de vivir dignamente y al final contar con una pensión que le permite vivir qué más da que el precio de todo eso sea 800.000€ o 8 millones de euros. El valor de lo que ha generado en toda su vida ha sido eso, el piso, etc. y el precio es sólo la expresión de la vara de medir ese valor. Pues bien, y en esto hay que cargar las tintan en los bancos centrales y el los políticos que no es que hayan permitido sino que han sido los generadores del crecimiento constante y exponencial de la masa monetaria en manos del público (con crecimientos del 11% en un mes como en julio de 2007 según los datos del BCE), resulta que depende del momento el metro que se ha estado usando unas veces mide 80 cm y otras veces 350cm (elevación del precio de los pisos más de 5 veces, o incremento del precio de valor de las punto .com en cifras que mi memoria ha decidido borrar). Pero ¿a quién engañamos? Cueste lo que cueste en términos monetarios el valor que he sido capaz de generar con mi vida laboral ha sido el del piso ni más ni menos, y pese a que me cueste decirlo, sigo siendo igual de pobre antes que ahora, no he enriquecido porque el precio creciera exponencialmente fuera de toda lógica que no esté basada en el incremento de la productividad.

Y de tanto usar el metro, resultó que hemos construido un rascacielos, eso sí, los pilares de un metro en unos casos miden 80cm y en otros 320cm. ¡Qué raro que se haya caído!

4. En el grupo de amigos he escuchado aquello de los bancos prestan mi dinero y resulta que a mí no me dan nada y ellos cobran “lo que no está escrito”. Mi respuesta siempre sembraba aún más duda: ¡Pero no sabes lo peor, es que los bancos no están prestando tu dinero, ni el mío, directamente están imprimiendo los billetes (generando el dinero) que es el que prestan… les sale gratis! Si el dinero se crea a partir del endeudamiento, cada vez que alguien pide un préstamo ese dinero se genera. Pero únicamente el dinero no los intereses. Entonces alguien podría preguntarse ¿pero… si resulta que el dinero que hay en circulación se corresponde con la deuda y no incluye los intereses; si tuviéramos que devolver todos los préstamos ahora no habría suficiente dinero para hacerlo? Efectivamente no lo habría. Pero no hay problema porque el sistema seguirá prestando más y más de forma que el nuevo préstamo cubra las necesidades de dinero anteriores. Claro que esto no les suena a las llamadas “estafas piramidales” en el que el los intereses al inversor antiguo se devuelve con las nuevas aportaciones de los nuevos inversores.

5. Alguien puede decirme entonces que este sistema no ha quebrado. Si que ha quebrado y por eso todos los políticos se afanan en cubrir el agujero, sea como sea, para que la pirámide siga creciendo, no se vaya a caer y la momia quede al descubierto.

La creación del dinero debe cambiar, sí no puede ser el endeudamiento quien genere dinero. Debe atarse o ligarse la creación de dinero al incremento del valor de la producción de un país o zona, lo que en definitiva llevaría a que el dinero nuevo creado depende del incremento de la productividad. Una propuesta sería que el dinero se crease a partir de la infraestructura pública de forma que el valor de la inversión de ese país, de su capacidad de generar riqueza para todos, sea determinante.